FR

CIR

Actualités

FR

CIR

Actualités

Nous approchons de la fin de l’année et donc pour la plupart des entreprises de la période de clôture d’exercice. Voici quelques éléments qui vous permettront de bien intégrer la gestion de votre dossier Crédit Impôt Recherche à ces échéances. Découvrez le rétroplanning optimal du CIR selon ABGI.

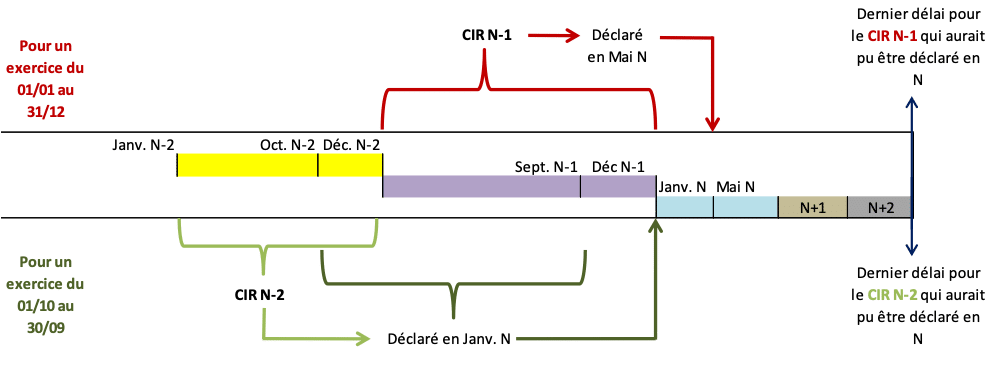

Le Crédit Impôt Recherche (CIR) est un dispositif fiscal. Il a la particularité de se calculer en référence à une année civile et ce, indépendamment de la date de clôture comptable.

La déclaration la plus courante

Le formulaire 2069-a-SD relatif à la déclaration du crédit d’impôt de l’année est à transmettre simultanément à la télé-déclaration de la liasse fiscale. C’est à dire le 15 mai de chaque année, pour les entreprises clôturant au 31 décembre.

Par ailleurs, pour les entreprises en clôture décalée, la déclaration doit se faire dans les 3,5 mois après la date de clôture. Le délai est donc plus court que pour les autres entreprises qui ont 5,5 mois pour déclarer.

La déclaration tardive

Le CIR peut également faire l’objet d’une déclaration tardive. Il est en effet possible de le déclarer jusqu’à deux ans après. Deux années après le dépôt des comptes sociaux au cours desquels le CIR aurait dû être intégré. Ainsi, la liasse fiscale du 31 décembre 2019 est la dernière occasion pour une entreprise de déclarer tardivement son CIR de l’année 2016. En effet, la liasse fiscale ayant été déposée en mai 2017, cela laisse jusqu’à la fin de l’année 2019 pour procéder à la déclaration tardive (N+2).

La clôture d’exercice décalée

Il arrive, dans certains cas de clôture décalée, que le contribuable puisse « gagner » une année pour déclarer son CIR. Par exemple, une liasse fiscale au 30 septembre 2019 permet encore de constater le CIR 2015. Dans cette situation, le CIR 2015 est à déclarer lors du dépôt de la liasse fiscale de septembre 2016. Ceci, en rattachement à l’exercice comptable au cours duquel l’année civile 2015 s’est achevée. Cette dernière étant à déposer au plus tard en janvier 2017, le délai court donc également jusqu’à la fin de l’année 2019 (N+2).

A l’inverse, une clôture au 31 août ne permet pas de bénéficier de ce délai supplémentaire.

Le schéma ci-dessous permet de constater le décalage induit par la date de clôture comptable.

Il est important de préciser, qu’en cas de déclaration tardive, la société concernée s’expose plus. Une déclaration tardive entraîne une demande d’informations complémentaires de la part de l’administration fiscale. Ainsi, toute déclaration tardive se doit d’être construite et justifiée.

En sus de la déclaration à établir à la date fixée par l’administration, chaque entreprise doit justifier sa demande. En effet, toute entreprise déclarant des dépenses de R&D éligibles au CIR doit être en mesure de transmettre, sur demande, un dossier justificatif. Ce dernier est systématiquement demandé dans le cadre d’un contrôle fiscal dont le scope analysé intégrerait le CIR déclaré les années concernées.

Il a pour vocation de justifier,

Le descriptif technique doit idéalement respecter une trame éditée par le Ministère de l’Enseignement, de la Recherche et de l’Innovation. Cette dernière facilite sans conteste la lecture de son contenu par les contrôleurs.

Ce document doit donc être établi dans un délai raisonnable suivant la télé-déclaration du CIR. Ceci de manière à répondre immédiatement à la demande de justificatifs potentielle. Il est par ailleurs beaucoup plus aisé de collecter la documentation justificative auprès des chercheurs dans un délai proche de la période d’analyse des projets, si ce n’est en même temps que celle-ci. Chez ABGI, nous considérons qu’un dossier justificatif portant sur l’année N doit être finalisé entre le 31 mars et le 30 juin de l’année N+1.

La créance générée par le CIR peut être restituée de deux manières, selon si l’entreprise concernée est une PME au sens communautaire ou non.

Il faut ensuite attendre un délai de 3 ans, suite à la constatation de la créance, pour demander la restitution du solde de celle-ci, via le formulaire 2573-SD. Ainsi, en 2019, les entreprises disposant encore d’une créance envers l’Etat datant de 2015 peuvent en demander le remboursement.

Dans l’hypothèse où une PME réalise une déclaration tardive, la demande d’informations complémentaires qui en découle peut entraîner le rallongement du délai de restitution immédiate.

C’est grâce à un suivi précis et un rétroplanning optimal du CIR que nous conseillons au mieux nos entreprises partenaires.