Optimisez vos achats avec l’IA : techniques de prompt & cas d’usage

FR

CII

CIR

Actualités

FR

CII

CIR

Actualités

Les Crédits d’Impôt Recherche (CIR) et Innovation (CII), parce qu’ils relèvent d’un système déclaratif, peuvent faire l’objet d’une demande d’information ou d’un contrôle fiscal a posteriori. Les exigences des organes de contrôle évoluent et tendent à augmenter. Ceci s’illustre d’ailleurs par le contenu du Guide annuel du CIR publié par le Ministère de l’Enseignement Supérieur, de la Recherche et de l’Innovation, qui est passé de 44 pages en 2013 à 80 sur le dernier opus.

Certes, il est un outil d’aide aux entreprises, mais il se révèle être, en pratique, également un outil de contrôle. Pour gagner en sérénité et accélérer le processus de validation de votre CIR et CII en cas de contrôle ou de demande d’information, mieux vaut donc être bien préparé. Voici nos principaux conseils pour vous aider à sécuriser votre CIR et CII.

Le premier conseil s’agissant de la sécurisation de votre CIR et CII est de vous assurer, en amont, que les projets/opérations que vous envisagez de valoriser correspondent bien aux critères d’éligibilité de l’un ou l’autre des 2 dispositifs :

Un projet est éligible par nature au titre du CIR, s’il satisfait aux deux conditions cumulatives suivantes :

À noter qu’en août 2018, le Guide CIR du MESRI a repris l’ensemble des critères du Manuel de Frascati de 2015.

Il convient donc d’ajouter à l’analyse les notions suivantes :

Un projet est éligible par nature au titre du CII, s’il correspond au développement d’un nouveau produit (bien corporel ou incorporel) satisfaisant aux deux conditions cumulatives suivantes :

Le deuxième conseil : Assurez-vous que vous avez à votre disposition la documentation technique nécessaire. En effet, elle vous permet de justifier de la réalité des travaux réalisés sur chacun des projets/opérations (rapports de tests, compte-rendu d’avancement/de réunions, schémas et photos des différents prototypes, ..). Cette documentation qu’il convient de récupérer, consolider et archiver, au-delà de constituer une preuve irréfutable de la réalité des travaux réalisés, vous servira également pour élaborer le dossier justificatif conformément aux attentes du MESRI.

Des précautions permettent de sécuriser au mieux la valorisation de vos dépenses, en accord avec les attentes des organes de contrôle.

La plupart des TPE/PME ne valorisent au CIR/CII que des dépenses de personnel et d’amortissement d’équipements utilisés dans le cadre des travaux de R&D&I valorisés. Donc, nous abordons ci-dessous principalement ces deux typologies de dépenses.

Ce poste de dépense représente environ 50% des dépenses déclarées au CIR (source MESRI). Par conséquent, il est donc primordial de bien l’identifier, le valoriser et le justifier.

Outre la justification de la qualification du personnel technique/scientifique que vous valorisez (à l’aide de leur CV/diplôme), vous devrez être en mesure de justifier de leur réelle contribution au(x) projet(s) de R&D&I valorisé(s). Et ce d’autant plus si ces personnes sont fortement ou faiblement valorisées sur le/les projet(s) concernés. En effet, vous devez être en mesure de démontrer que le temps valorisé est en adéquation avec l’activité décrite pour chacune des personnes valorisées.

La méthodologie de détermination des heures R&D&I doit se faire de manière précise. Aussi, l’entreprise doit valoriser le temps réellement passé à la réalisation d’opérations de R&D&I, toute détermination forfaitaire étant exclue. En effet, un suivi temps par personne et par projet doit donc pouvoir être présenté en cas de demande de l’administration pour justifier du temps que vous avez valorisé.

La méthodologie de détermination des heures travaillées est également de plus en plus challengée par les organes de contrôle. En effet, s’agissant du personnel valorisé qui n’est pas dédié à la R&D&I, il est nécessaire de déterminer un prorata d’affectation permettant de fixer la part de rémunération effectivement dédiée à la R&D&I. Pour ce faire, la doctrine fiscale précise que ce ratio doit être calculé « en rapprochant le nombre d’heures (ou jours) consacrés à la recherche par rapport au total d’heures travaillées » (BOI-BIC-RICI-10-10-20-20 §300). Pour déterminer ces heures travaillées, vous pouvez alors vous référer :

Selon le b de l’article 49 septies I de l’annexe III au CGI, les dépenses de personnel retenues pour déterminer le CIR/CII comprennent les rémunérations et leurs accessoires, ainsi que les charges sociales dans la mesure où celles-ci correspondent à des cotisations obligatoires. A ce sujet, le retraitement des versements sans contrepartie directe pour le salarié ou ses ayant-droits ou non assis sur des éléments de rémunération éligibles au CIR (taxes assises sur salaires, CSA, forfait social, FNAL, APEC, etc.), telles que précisées dans la doctrine fiscale (BOI-BIC-RICI-10-10-20-20 §320), doit être fait avec rigueur, ce point étant quasi systématiquement contrôlé par l’administration fiscale.

Point d’attention : Dans le cadre de la loi de Finances 2020, les frais de fonctionnement valorisables de manière forfaitaire sur la base des dépenses de personnel ont été abaissés de 50% à 43% à partir de 2020 (que vous valorisiez du CIR ou du CII).

Une trame de tableau financier vous permettant de présenter les dépenses valorisées de manière détaillée est mise à disposition par le MESRI sur ce site.

S’agissant des équipements que vous utilisez dans le cadre de vos travaux de R&D&I, vous pouvez valoriser les dotations aux amortissements correspondantes; à condition qu’elles correspondent à des biens créés ou acquis à l’état neuf.

Bien souvent, ces équipements n’étant pas dédiés exclusivement à vos activités de R&D, il vous incombe de déterminer un ratio de valorisation de ces dotations pour ne retenir qu’une quote-part d’utilisation R&D/Innovation de ces différents équipements dans l’assiette de votre CIR/CII.

Ce ratio ne doit pas être déterminé de manière forfaitaire, mais être basé sur des données mesurables et justifiables :

Pensez à bien détailler votre méthodologie de calcul pour pouvoir la communiquer aux organes de contrôle en cas de demande.

Il est important dans le cadre de votre valorisation d’être en mesure de fournir aux organes de contrôle (MESRI et/ou Administration fiscale) des justificatifs permettant de valider la réalité des dépenses valorisées. Ainsi, nous vous invitons, en fonction de la nature des dépenses que vous valorisez dans votre CIR/CII, à constituer pour chacune de vos déclarations, un dossier CIR/CII contenant pour chaque poste de dépenses les justificatifs listés dans le tableau ci-dessous :

| Dépenses éligibles | Documentation à fournir |

| Dépenses de personnel | – Relevé des temps

– Contrats de travail – Diplômes – CV – Fiches de poste – Descriptif des travaux menés sur les projets |

| Dotation aux amortissements | – Registre des immobilisations

– Factures d’acquisition des immobilisations mentionnant la date d’achat – Description de l’utilisation des immobilisations et de leur affectation à des travaux de recherche |

| Veille technologique | – Factures d’abonnements

– Justificatifs des dépenses liées à la participation à des congrès scientifiques… |

| Prestations sous-traitées | – Factures

– Contrats de sous-traitance – Livrables – Descriptif des travaux sous-traités et lien avec les projets valorisés |

| Normalisation | – Justificatifs de participation aux réunions officielles de normalisation |

| Prise, maintenance et défense de brevets | – Factures des cabinets prestataires, de l’INPI, de cabinets d’avocats… |

| Subventions, honoraires de conseil | – Factures des cabinets prestataires, contrats de subvention… |

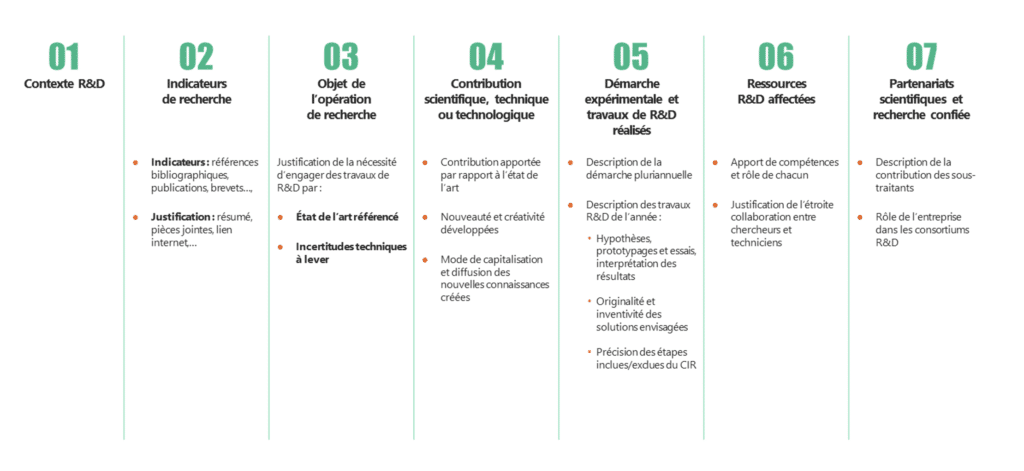

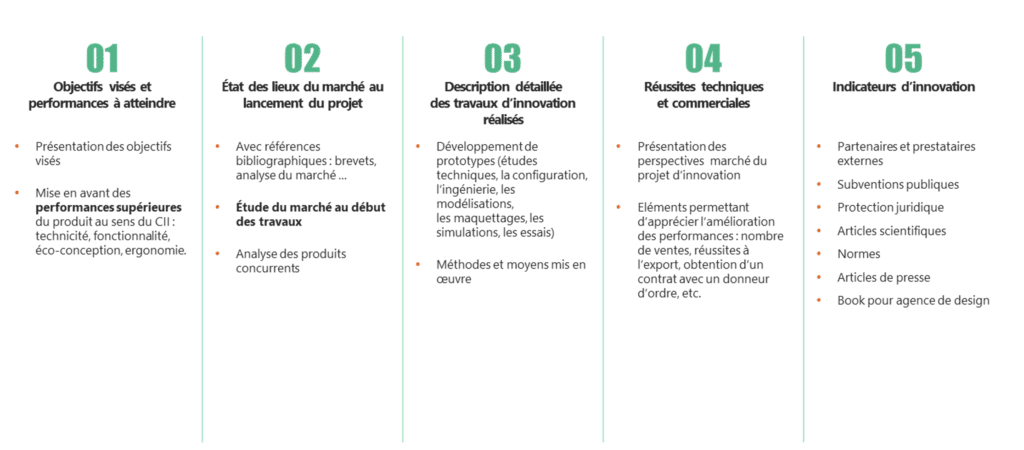

Dans le cadre de la déclaration de CIR et CII, vous devez présenter un dossier technique justificatif annuel présentant, pour chacun des projets valorisés, les travaux de R&D&I valorisés par l’entreprise selon une trame spécifique exigée et mise à jour régulièrement par le MESRI. La dernière actualisation de la trame de justification technique date de 2018. ABGI vous la présente ci-dessous.

Cette trame est également déclinée pour certains domaines, notamment l’informatique et les essais cliniques.

Attention, dans le cadre de projets pluriannuels, veillez à bien mettre à jour chaque année le dossier justificatif correspondant en résumant l’avancement des travaux précédemment réalisés et en décrivant précisément les travaux réalisés l’année en question.

Aussi, la trame du dossier justificatif est disponible sur le site du MESRI.

Pour sécuriser votre approche, vous l’aurez compris, tout se prépare en amont. Bien avant qu’arrive un contrôle éventuel.

Tous les collaborateurs d’ABGI, scientifiques, financiers ou fiscalistes, sont à vos côtés pour vous aider, à chaque étape. A la fois dans la détermination et la justification de vos crédits d’impôt, recherche et/ou innovation.

Néanmoins, des dépenses de recherche externalisée, de prise, maintenance et défense de brevet, de veille technologique ou de normalisation (les frais de fonctionnement étant calculés de manière forfaitaire) peuvent s’ajouter à la valorisation.

Optimisez vos achats avec l’IA : techniques de prompt & cas d’usage

Fonds de recherche sur le charbon et l’acier : ouverture des appels 2026 pour accélérer l’innovation durable des secteurs du charbon et de l’acier