SBTi : vers un renforcement du standard Net-Zero

Le contrôle fiscal selon ABGi

Après la publication de l’article présentant le rétro-planning optimal du Crédit d’Impôt Recherche (CIR), il nous semblait intéressant de vous proposer un focus sur le contrôle fiscal du CIR. En effet, la contrepartie du système fiscal français déclaratif réside dans la possibilité offerte à l’administration fiscale de contrôler a posteriori les déclarations utilisées pour l’établissement de l’impôt.

En effet, plusieurs raisons peuvent motiver un contrôle :

Comme pour les particuliers, toutes les entreprises sont susceptibles d’être contrôlées. C’est la contrepartie d’un système déclaratif.

Les informations provenant de l’URSSAF, des organismes sociaux, des banques et autres établissements financiers assimilés, peuvent être une source de renseignements. D’autres informations peuvent être recueillis auprès de la Justice, des échanges automatiques avec les administrations étrangères en exécution d’accords de réciprocité. Ces sources de renseignements peuvent déclencher un contrôle.

Le contrôle d’une entreprise peut potentiellement fournir à l’administration fiscale des informations de nature à l’inciter à contrôler un donneur d’ordre ou un sous-traitant.

En effet, ne jamais rien déclarer, puis déclarer du jour au lendemain, peut entraîner un contrôle. De la même manière, communiquer des informations manifestement incomplètes est le genre d’attitude qui provoque de façon quasi automatique un contrôle fiscal.

Le nombre de contrôles fiscaux annuels comportant une rectification au titre du CIR a connu une nette hausse jusqu’en 2013, pour dépasser 1 500. Il a reflué depuis cette date et s’est établi à 858 en 2020.

Source : Évaluation du Crédit d’impôt recherche – Avis de la CNEPI 2021

Comme les causes d’un contrôle sont variées, la nature du contrôle peut aussi être différente selon la situation.

L’administration fiscale vérifie la déclaration n°2069-A-SD déposée. Puis, elle peut demander des informations complémentaires au contribuable si nécessaire.

L’administration fiscale procède à un contrôle au sein des locaux de l’entreprise. Le respect du débat oral et contradictoire s’impose durant toute la procédure de contrôle.

Les agents de l’administration peuvent examiner la comptabilité d’une entreprise sans se rendre sur place.

Le contribuable est à l’initiative du contrôle et sollicite l’administration.

Le droit de reprise de l’administration s’exerce jusqu’à l’expiration de la troisième année suivant celle au titre de laquelle le crédit d’impôt a été déclaré (art. L172 G du Livre des Procédures Fiscales (LPF)).

Autrement dit, depuis le 31 décembre 2023, si aucune proposition de rectification n’a été notifiée en amont, l’administration fiscale ne peut plus intervenir sur les crédits d’impôts, déclarés en 2020, au titre des dépenses de recherche de l’année 2019.

Relire : Le rétroplanning optimal du CIR selon ABGI

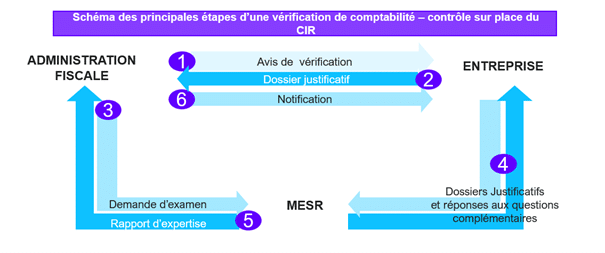

Pour compléter ses compétences fiscales et en raison de la dualité du dispositif (fiscal et technique), l’administration fiscale peut faire appel à des experts du Ministère de l’Enseignement et de la Recherche (MESR), dont le rôle est alors d’analyser l’éligibilité technique des projets de R&D valorisés.

Ces derniers peuvent contrôler la réalité de l’affectation à la recherche des dépenses prises en compte pour la détermination du CIR, sans préjudice des pouvoirs de contrôle de l’administration fiscale, qui demeure seule compétente pour l’application des procédures de rectification (cf. article L45 B du LPF).De plus, chaque année, le MESR édite un guide du CIR. S’il n’a pas de caractère opposable au contribuable et à l’administration, ce document préfigure souvent des futures tendances. De nombreux acteurs l’utilisent comme document de référence.

Le schéma ci-dessous présente les premières étapes d’une vérification de comptabilité.

Les opérations de contrôle s’achèvent soit par une notification de fin de contrôle, soit par l’envoi d’une proposition de rectification

Les premières étapes d’une vérification de comptabilité

Un Comité consultatif du CIR existe depuis la Loi de Finances rectificative de 2015. En effet, il intervient lorsqu’un désaccord persiste entre l’Administration et le contribuable sur la réalité de l’affectation à la recherche des dépenses prises en compte pour la détermination du CIR.

Il doit être saisi dans le délai de trente jours suivant la réception de la réponse aux observations du contribuable.

Si vous deviez être soumis à un contrôle, ABGI vous livre quelques éléments à prendre en compte en priorité.

Il est primordial de présenter lors d’un contrôle un dossier justificatif, technique et financier, clair et solide pour envoyer un premier bon signal au vérificateur.

Les montants retenus par poste de dépense doivent être construits méthodiquement, et ce dans le respect des dispositions fiscales en vigueur.

En cas de vérification de comptabilité, lors de la période de débat oral et contradictoire avec le vérificateur, des documents complémentaires sont généralement (fiches de poste, CV / diplômes, outil de suivi des temps…).

Il convient de se montrer réactif et de fournir ces informations dans le délai offert par le Service. Cela suppose un effort d’anticipation et de consolidation en temps réel.

L’expérience d’un contrôle fiscal peut être très chronophage et éreintante pour une entreprise. Chez ABGI, nos consultants techniques et experts en fiscalité de l’innovation font de l’accompagnement de nos clients une priorité.

Si vous êtes dans cette situation, n’hésitez pas à nous contacter pour en savoir plus.

A noter : le contrôle s’organise de façon identique s’il porte sur les dispositifs CII, CICo ou encore le CIC.

Toutes nos actualités

SBTi : vers un renforcement du standard Net-Zero

Loi de Finances 2026 – Décryptage du nouveau C3IV